La lettre patrimoniale

PREMIER TRIMESTRE 2023

Liste des services

-

À la Une !lire l'article Élément de liste 1

Les nouveautés fiscales de l'année : nous faisons le point sur ce qui change en 2023.

-

Zoomlire l'article Élément de liste 2

L'immobilier en 2023 : à quoi s'attendre pour cette nouvelle année et que faire en matière immobilière ?

-

Infos utileslire l'article Élément de liste 3

Quels placements financiers pour votre enfant mineur ? Hausse des taux du PEL. Investir en ESG ?

À LA UNE :

2023 : UNE ANNÉE DE NOUVEAUTÉS FISCALES.

Comme chaque année, nous vous tenons informés des nouveautés fiscales qui pourront influer vos choix patrimoniaux... Faisons le point sur ce qui change en 2023.

Barème de l'impôt sur le revenu.

Le barème progressif comporte toujours cinq tranches de 11 % à 45 %. Cependant, pour tenir compte de l’inflation, chaque tranche est revalorisée de 5,4 % ! C’est une bonne nouvelle car elle signifie qu’à salaire identique entre 2021 et 2022, l’impôt à payer sera plus faible. Dès janvier 2023, les taux de prélèvement à la source vont s’aligner sur la revalorisation. Sachez d’ailleurs que, si vos revenus ont baissé entre 2022 et 2023 de plus de 5 %, vous pouvez demander dès janvier une modulation à la baisse de votre taux. Auparavant, il fallait que la baisse représente 10 %.

Garde d'enfants : amélioration de la prise en charge des frais.

Les frais de garde d’enfants ouvrent droit à un certain nombre d’avantages.

Lorsque la garde est réalisée à l’extérieur, les frais que vous exposez ouvrent droit à un crédit d’impôt si l’enfant a moins de 6 ans. Ce crédit d’impôt est de 50 % du montant des dépenses. Ces dernières étaient retenues dans la limite de 2 300 € par enfant : ce montant est relevé à 3 500 € pour les frais engagés à compter du 1er janvier 2022. Le crédit d’impôt maximum passe donc à 1 750 € (contre 1 150 € précédemment). Par ailleurs, le complément de libre choix du mode de garde (CMG) sera prochainement modifié sur trois points :

- le CMG sera harmonisé : actuellement le montant de cette aide (et donc le reste à charge) est différent selon que le parent emploie une assistance maternelle directement ou via une association ou une entreprise habilitée pour assurer la garde de son enfant ;

- le CMG sera étendu aux enfants jusqu’à 12 ans pour les familles monoparentales (pour les autres familles, le CMG restera applicable jusqu’aux 6 ans de l’enfant) ;

- en cas de garde alternée, le CMG pourra être partagé entre les deux parents : actuellement seul le parent allocataire peut bénéficier du CMG, même si l’autre parent assume une partie du coût de la garde.

Ces mesures entreront en vigueur prochainement : la date n’est pas encore définie.

Réduction Pinel : le taux baisse en 2023.

Comme annoncé par le Gouvernement, la réduction Pinel subit, pour 2023, une baisse du taux (cf. notre article « ZOOM sur »)

Coup de pouce sur la rénovation énergétique.

L’accent est mis, à compter de 2023, sur les « passoires énergétiques » puisque les logements classés G ne pourront plus être mis en location à compter de 2025.

Afin de favoriser la rénovation de ces biens locatifs, les travaux énergétiques, réalisés entre 2023 et 2025, bénéficient d’une dérogation : ces travaux sont imputables sur le revenu global jusqu’à 21 400 € (au lieu de 10 700 €).

En parallèle, MaPrimeRénov’ permet, encore en 2023, aux propriétaires de réaliser des travaux de rénovation énergétique sur leur logement principal. Si en principe, le montant de la prime dépend des ressources du propriétaire, aucune condition de ressources n'est imposée en 2023 lorsque le gain énergétique est au moins égal à 55 %.

Le saviez-vous ?

MaPrimeRénov’ peut également être demandée pour les biens mis en location sous certaines conditions (le logement doit notamment être achevé depuis au moins 15 ans et être loué pendant au moins 5 ans après les travaux).

Aménagement des avantages fiscaux en cas d'investissement dans les bois, forêts et part de groupements forestiers.

Vous pouvez réduire votre impôt sur le revenu si vous investissez dans des bois, forêts ou parts de groupements forestiers.

Ce régime est quelque peu modifié : la réduction d’impôt de 18 % est transformée en crédit d’impôt à hauteur de 25 %, toujours sous réserve de conserver et d’appliquer un plan de gestion durable pendant au moins 15 ans.

Impôt sur les sociétés.

Les sociétés (et les entreprises individuelles depuis le 15 mai 2022) soumises à l’impôt sur les sociétés (IS), sont taxées à un taux ordinaire de 25 %.

En outre, un taux réduit d’IS à 15 % peut s’appliquer sous conditions (notamment que le capital soit entièrement libéré). Historiquement, ce taux réduit s’appliquait jusqu’à 38 120 € de bénéfices (au-delà, c’est le taux de 25 % qui s’applique). Désormais, dès les revenus 2022 (si votre société clôture son exercice au 31 décembre 2022), le taux réduit s’applique jusqu’à 42 500 € de bénéfices, soit une économie d'IS de 438 €.

L’imposition à l’IS peut donc être particulièrement intéressante lorsque vous êtes soumis à une tranche marginale, à l’impôt sur le revenu, à un taux de 30 %, 41 % ou 45 %.

Régime micro BIC et micro BNC.

Les entrepreneurs qui exercent, eux, sous le régime de l’impôt sur le revenu (en entreprise individuelle ou au sein d’une société soumise à l’impôt sur le revenu) peuvent bénéficier soit du régime dit « réel », soit du régime dit « micro », sous conditions. Dans ce dernier cas, aucune comptabilité n’est à tenir et un abattement forfaitaire est appliqué sur le chiffre d’affaires réalisé. Ce régime « micro » s’applique lorsque le chiffre d’affaires ne dépasse pas certains montants. Ces montants sont revalorisés pour 2023 :

- 188 700 € (contre 176 200 € antérieurement) pour les activités de marchandises, chambres d'hôtes et meublés de tourisme classés (BIC) ;

- et 77 700 € (contre 72 600 € antérieurement) pour les activités BNC ainsi que les prestations de services et revenus de locations meublées classiques (BIC).

Réduction majorée pour les investissements dans les PME (réduction Madelin), FIP et FCPI.

Lorsque l’on crée ou que l’on investit dans une jeune PME (ayant moins de 10 ans), on peut bénéficier d’une réduction d’impôt sur le montant investi au capital de cette société. Afin de soutenir l’entreprenariat, cette réduction d’impôt, qui devait être de 18 % en 2023, repassera à 25 % à compter d’une date encore déterminée. Dans l’attente le taux de droit commun (18 %) s’applique.

Ce même mécanisme s’applique en cas d’investissement via des fonds d'investissement de proximité (FIP) ou des fonds communs de placement dans l’innovation (FCPI).

Conclusion.

Vous le constatez, des opportunités fiscales sont encore à saisir en 2023 !

ZOOM

L'IMMOBILIER EN 2023 : À QUOI S'ATTENDRE POUR CETTE NOUVELLE ANNÉE ET QUE FAIRE EN MATIÈRE IMMOBILIÈRE ?

Le marché de l’immobilier n’a eu de cesse d’être perturbé ces derniers mois, en raison notamment d’un contexte économique inflationniste, d’une remontée des taux immobiliers et d’une baisse des prix annoncée mais toujours attendue. Est-il encore bon de croire en l’immobilier et d’effectuer des investissements cette année ? Les placements immobiliers défiscalisant sont-ils toujours aussi intéressants ? On vous dit tout sur les attentes immobilières 2023 !

#1 : Flash-back sur 2022, en quelques chiffres

En 2022, le marché immobilier français a été assez dynamique : 1,1 millions de vente ont eu lieu au cours de l’année. Les prix ont, en moyenne, grimpé de 6 % par rapport à 2021. Majoritairement, les transactions se sont portées sur les maisons individuelles qui ont plus la cote que les appartements. Effet encore porté par la crise Covid-19, les zones rurales sont les grandes gagnantes de ce dynamisme. De fait, on note une augmentation moyenne des prix de 8 %, dans ces zones. Toutefois, il se pourrait que 2023 soit plus en demi-teinte par rapport à l’année écoulée. L’inflation, toujours croissante, rend les acheteurs et vendeurs attentistes.

Les prélèvements sociaux (au taux de 17,2 %), sont identiques sur les deux contrats ; ils sont prélevés au fil de l’eau pour la partie exprimée en fonds euros et lors du rachat sur la quote-part en unités de compte.

Enfin, les mêmes types de frais sont prélevés sur les contrats de capitalisation et les contrats d’assurance-vie, à savoir des frais sur versements, des frais de gestion sur les différents supports et des frais d’arbitrage.

#2 : Peut-on encore faire des acquisitions immobilières en 2023 ?

Faut-il vendre, faut-il acheter cette année ? Les taux des crédits immobiliers ne seront pas vos meilleurs alliés cette année, de même que le taux d’usure. Toutefois vous pourrez peut-être miser sur la baisse des prix au m² dans certaines grandes métropoles, comme à Paris.

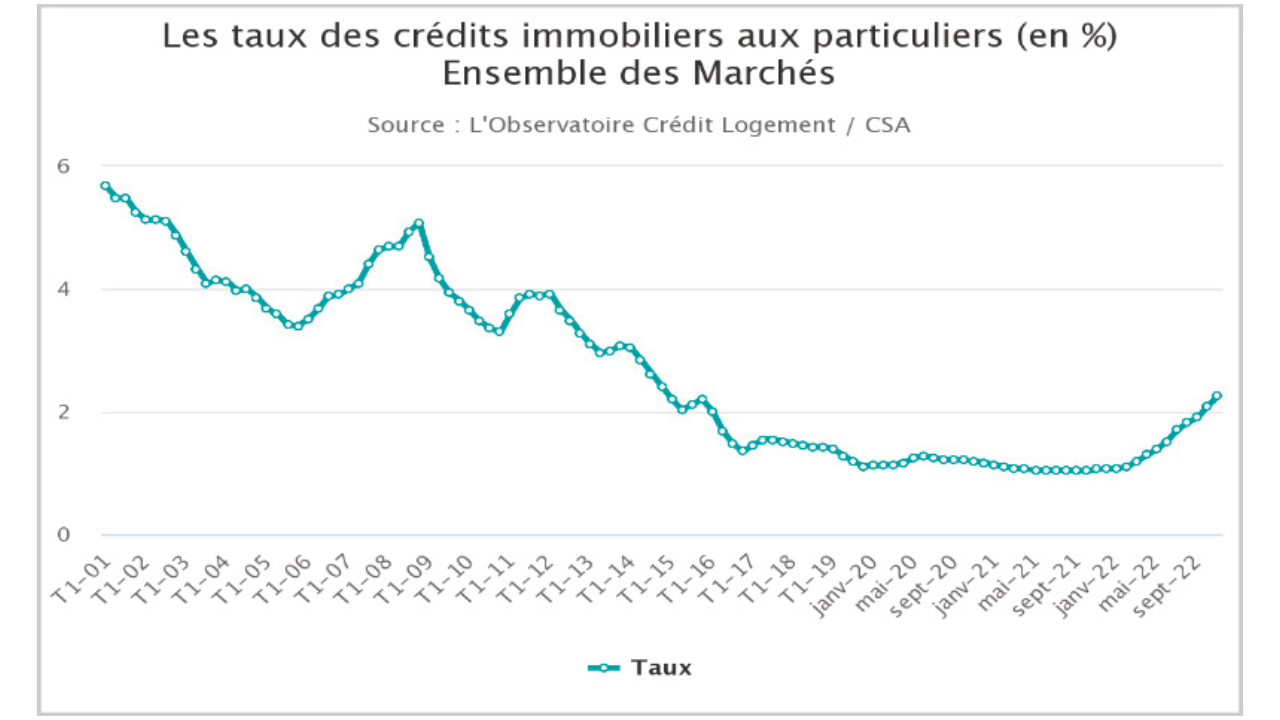

Les taux vont-ils encore augmenter ?

Le contrat de capitalisation n’est pas dénoué au décès du souscripteur. Ainsi, les héritiers peuvent le conserver et profiter de son antériorité fiscale, son « âge fiscal » : pour déterminer la fiscalité des prochains rachats, c’est la date de souscription initiale que l’on regarde. Un élément important qui permet de poursuivre le placement avec un rendement intéressant et bénéficier d’une fiscalité faible sur les revenus.

Le taux d'usure, ça use, ça use...

En parallèle de cette hausse des taux, le taux d’usure fait des siennes et bloque de nombreux dossiers de crédits immobiliers. En 2022, il a lui aussi eu un impact sur l’octroi des crédits immobiliers. Le taux d’usure, fixé par la Banque de France, est calculé à partir des taux effectifs moyens pratiqués par les établissements de crédit. Ce mécanisme fixe un plafond de taux d’intérêt, tout compris, avec assurances et frais. Le taux d’usure a pour vocation de protéger les emprunteurs et éviter qu’ils se retrouvent en présence d’un taux de crédit trop élevé. Toutefois, certains rendent ce taux d’usure responsable du rejet de près de 40 % des dossiers reçus. Le taux d’usure vient de passer à 3,57 % au 1er janvier 2023, jusqu’au 30 mars 2023. A priori, cette remontée du taux d’usure pourrait permettre le déblocage de certains dossiers en attente. Cependant, le risque d’une remontée de l’usure est la surenchère de la part des établissements bancaires sur le coût du crédit. Le contrecoup pour vous, qui souhaitez acquérir votre résidence principale ou plus globalement investir dans l’immobilier, est immédiat. Aujourd’hui même à revenu égal, avec des prix constants, votre pouvoir d’achat diminue.

Bon à savoir :

Le prêt à taux zéro (PTZ) joue les prolongations jusqu’à la fin 2023 au moins. Cette prorogation ne peut avoir que des effets bénéfiques pour les ménages vu la hausse actuelle des taux des crédits immobiliers. Pour rappel, le PTZ est un dispositif d’aide à l’accession à la propriété. Il vous permet de faire des acquisitions dans le neuf ou l’ancien, sous certaines conditions de ressources et de localisation. Le PTZ est un prêt sans intérêts. Il vous est accordé en complément d'un autre prêt, pour acheter ou construire un logement. Pour l'obtenir, le logement doit devenir votre résidence principale. Vos revenus ne doivent pas dépasser un montant maximum.

#3 : Les prix ont-ils vraiment vocation à baisser ?

La hausse des taux rime-t-elle vraiment avec une baisse des prix de l’immobilier ? Il est coutume de dire que la hausse des taux des crédits immobiliers fait baisser les prix de l’immobilier.

Les tensions géopolitiques et l’inflation ont provoqué une hausse des taux des crédits immobiliers. Toutefois, il n’est pas prévu un effondrement de l’immobilier, mais un réajustement au niveau des prix de l’immobilier. La capacité d’emprunt des ménages étant réduite, il faut s’attendre à une baisse des prix, notamment en zone urbaine. Les campagnes et les zones péri-urbaines ne devraient pas souffrir de cette baisse des tarifs ; au contraire on pourrait même y voir une progression à la hausse. Par ailleurs, si vous avez déjà un prêt en cours avec un taux assez faible, vous pouvez vous interroger quant à l’opportunité de revendre votre bien et des futures conditions d’accès au crédit pour une nouvelle acquisition, avec cette fois-ci, des taux beaucoup plus élevés.

#4 : Peut-on encore faire de la défiscalisation immobilière en 2023 ?

Dans un objectif de se constituer un patrimoine immobilier et de faire des économies d’impôts, la défiscalisation est-elle toujours un bon tremplin ?

Pinel : les nouveaux taux de la réduction d'impôt.

Pour rappel, le dispositif Pinel vous permet d’obtenir une réduction d’impôt sur le prix d’achat, en contrepartie de la mise en location nue d’un logement, pour une période de 6, 9 ou 12 ans.

Alors qu’il devait prendre fin en 2021, le dispositif a été prolongé jusqu’en 2024, mais avec une baisse progressive des taux de la réduction d’impôt. En effet, la réduction d'impôt est plafonnée en 2023 à 10,5 % pour un engagement de 6 ans, à 15 % pour un engagement de 9 ans et 17,5 % pour un engagement de 12 ans. Les taux baisseront encore en 2024 :

Taux de réduction d'impôt Pinel en 2022, 2023, 2024

| Durée d'engagement | Jusqu'en 2022 | Depuis 2023 | À compter de 2024 |

|---|---|---|---|

| 6 ans | 12% | 10,5% | 9% |

| 9 ans | 18% | 15% | 12% |

Le saviez-vous ?

Votre taux de réduction d’impôt Pinel est figé l’année où vous réalisez votre investissement, quand bien même le bien n’est pas encore achevé ou mis en location. Ainsi, pour bénéficier du taux Pinel 2023, il vous faut, soit signer votre acte authentique cette année, soit déposer votre permis de construire avant le 31 décembre 2023. Ces évènements vous permettent de « figer » le taux de votre Pinel.

Pinel : le maintien des anciens taux au cas par cas.

Toutefois, dans certains cas spécifiques, il sera encore possible de profiter des taux historiques de la réduction d’impôt Pinel. Il vous sera permis de conserver les taux de défiscalisation de 2022, à savoir 12 % pour un engagement de 6 ans, 18 % pour un engagement de 9 ans et 21 % au plus en cas de prorogation jusqu’à 12 ans.

Cette exception est valable pour :

- les investissements Pinel Denormandie, à condition d’effectuer des travaux d'amélioration ou de rénovation représentant au moins 25 % du coût total de l'opération ;

- les investissements dans des logements situés dans les quartiers prioritaires de la politique de la ville (QPPV). Il faudra ici respecter un certain nombre de conditions en termes de surface, d’espace extérieur, d’ouverture sur l’extérieur, etc. ;

- les investissements dans des logements qui sont hors QPPV et qui respectent des normes environnementales exceptionnelles, notamment le respect de certains labels et des normes RE2020.

Dans ces trois cas de figure, vous pourriez encore bénéficier des anciens taux du dispositif Pinel. Les deux derniers cas correspondent au dispositif « Pinel + ».

La défiscalisation Pinel est toujours accessible mais avec un intérêt fiscal moins intéressant que les années précédentes. Vous avez aussi la possibilité de faire de la défiscalisation autrement : investir en déficit foncier, dans l’acquisition de parts de SCPI fiscales, ou encore vous tourner vers le régime de la location meublée.

#5: La fiscalité immobilière va-t-elle changer ?

Pinel : le maintien des anciens taux au cas par cas.

Cette année 2023, marque la suppression définitive de la taxe d’habitation sur la résidence principale. Elle disparaît pour tous les contribuables, sans condition de revenus. Toutefois attention, la taxe foncière et les taxes d’habitations sur les résidences secondaires pourraient augmenter pour combler le manque à gagner de certaines communes. D’autres taxes, comme la taxe sur les logements vacants augmentent aussi cette année.

#6 : Quid des passoires thermiques pour 2023 ?

Pinel : le maintien des anciens taux au cas par cas.

Depuis le 1er janvier 2023, une partie des logements classés G ne peut plus être louée : il s’agit de tous les logements dont la consommation est supérieure à 450 kWh/m2. Cette règle concerne notamment les locations longues durées (résidence principale du locataire) et non les meublés de tourisme. Les restrictions et obligations concernant les passoires thermiques vont s’accentuer au cours des prochaines années.

Pour analyser la performance énergétique de votre logement vous devez avoir recours au DPE. Le diagnostic de performance énergétique (DPE) est un document qui sert principalement à estimer la consommation d'énergie et les taux d'émission de gaz à effet de serre de votre logement. Il est indispensable pour mettre en vente votre logement, mais aussi pour le donner en location.

Le DPE n’est qu’un outil visant à identifier les logements « passoires énergétiques » qui présentent une consommation d’énergie particulièrement élevée, par rapport aux besoins réels des occupants. En cause : une isolation insuffisante, une mauvaise ventilation ou des équipements vétustes énergivores. Ces logements sont ceux qui obtiennent une classe F ou G à l’étiquette énergie du DPE. Leur disparition (= rénovation) est programmée selon le calendrier suivant :

- depuis le 25 août 2022, interdiction d’augmenter le loyer lors d’un changement de locataire d’un bien classé F ou G ;

- depuis le 1er septembre 2022, audit énergétique obligatoire pour vendre un logement classé F ou G ;

- depuis le 1er janvier 2023, interdiction de louer un logement classé G, si sa consommation est supérieure à 450 kWh/m² (si vous concluez un bail d’habitation après cette date, le locataire peut obtenir du juge de prescrire les travaux de mise en conformité et de réduire d’autant le montant du loyer) ;

- à compter du 1er janvier 2025, interdiction de louer un logement classé G ;

- à compter du 1er janvier 2028, interdiction de louer un logement classé F.

Calendrier des passoires thermiques

| 2022 | 2023 | 2025 | 2028 | 2034 |

|---|---|---|---|---|

| Gel des loyers des "passoires thermiques" | Nouveau bail interdits la consommation du logement > 450 kWh d'énergie finale/m2 habitable et /an | Logement indécent si classé en G | Logement indécent si classé en F | Logement indécent si classé en E |

Pour lutter efficacement contre les passoires thermiques, un large éventail d’aides financières est aujourd’hui disponible.

Les Certificats d’économie d’énergie (CEE) par exemple ; votre fournisseur d’énergie (électricité, gaz, fioul domestique, etc.) peut vous proposer une aide financière pour payer des travaux de rénovation globale ou partielle de votre logement (résidence principale ou secondaire, achevée depuis plus de 2 ans). Le montant de la prime CEE dépend de l’ampleur des économies d’énergie réalisées et de vos revenus.

Vous pouvez aussi demander

MaPrimeRénov’ qui vous permet de financer des travaux de rénovation énergétique, que vous soyez propriétaire occupant (résidence principale) ou propriétaire bailleur (trois logements maximum). Cette prime est versée par l’Agence nationale de l’habitat (Anah). Son montant dépend de votre revenu fiscal de référence (plus vos ressources sont importantes, moins le montant de la prime est élevé). Pour en bénéficier, vous devez en faire la demande sur le site www.maprimerenov.gouv.fr AVANT

de commencer vos travaux.

Coup de pouce supplémentaire !

Le plafond d’imputation du déficit foncier sur le revenu global passe de 10 700 € à 21 400 € en faveur des travaux de rénovation réalisés au sein de passoires énergétiques (immeubles classés F ou G). Ainsi, si vous faites des travaux dans vos biens locatifs nus, vous pourrez imputer une fraction plus importante de votre déficit sur votre revenu global. En principe, la fraction supérieure à 10 700 € est reportable sur vos futurs revenus fonciers des 10 prochaines années.

INFOS UTILES

Quels placements financiers pour votre enfant mineur ?

Assurance-vie, livret A, livret jeune, compte épargne logement (CEL)... Le développement du patrimoine de votre enfant peut débuter dès sa naissance. Quels placements pouvez-vous faire pour son compte et dans quelles conditions ?

Dès sa naissance...

Dès la naissance de votre enfant, vous pouvez organiser son patrimoine en souscrivant différents produits d’épargne. Parmi ces différents produits, vous retrouvez non seulement l’épargne réglementée, mais aussi d’autres placements. Vous pouvez notamment ouvrir les produits suivants :

- le livret A est certainement le placement le plus connu et le plus utilisé pour placer son épargne. Le livret A est accessible dès la naissance de l’enfant. Vous noterez que votre enfant ne peut être titulaire que d’un seul livret A. Faites attention à ne pas multiplier son ouverture dans différents établissements ;

- le CEL ou plan d’épargne logement (PEL) sont, là aussi, accessibles pour votre enfant mineur, sans condition d’âge. Pour les détenir de manière simultanée, il faut qu’ils soient domiciliés dans la même banque. Ils peuvent avoir un intérêt pour une future acquisition immobilière pour votre enfant ;

- le livret d’épargne bancaire ou compte d’épargne bancaire sont aussi accessibles pour votre enfant mineur ;

- l’assurance-vie ou contrat de capitalisation peuvent être ouverts au nom de votre enfant ! A ses 18 ans, votre enfant sera libre de gérer ses placements. En cas de choix pour un contrat multisupports, l’accord du juge des tutelles pourrait être demandé ;

- le plan d’épargne retraite (PER) peut être ouvert pour votre enfant, sans aucune condition d’âge. Cependant, il nécessite quelques précautions. Les sommes seront en principe bloquées jusqu’à sa retraite ;

- le compte-titres peut être détenu toute personne qu’elle soit majeure ou mineure. Sa gestion devra être assurée par vous. Elle engage aussi le patrimoine de votre enfant en cas de perte financière.

Bon à savoir.

L’ouverture d’un produit d’épargne pour votre enfant ne peut être faite que par vous, en votre qualité de parent et d’administrateur légal de votre enfant. Son ouverture produits nécessitera votre intervention. Il vous appartiendra ensuite en tant que parent de le gérer au mieux jusqu’à sa majorité.

Dès ses 12 ans...

Dès les 12 ans de votre enfant, vous pouvez opter pour l’ouverture d’un livret jeune. Le livret jeune est accessible entre les 12 ans et 25 ans de l’enfant. Cependant, son plafond est seulement de 1 600 €.

Dès ses 16 ans...

Une fois ses 16 ans révolus, votre enfant peut détenir un compte courant « classique » et bénéficier ainsi d’une carte bancaire et d’un chéquier. Toutefois, en tant que représentant de votre enfant, vous êtes tenu des dettes et responsable des mouvements de fonds sur les comptes de l’enfant mineur.

Hausse du taux du PEL : avez-vous intérêt à clôturer votre plan pour en ouvrir un nouveau en 2023 ?

Le taux de rémunération du plan d’épargne logement (PEL) est revalorisé pour les plans ouverts à compter du 1er janvier 2023.

Comment fonctionne un PEL ?

Le PEL est un produit bancaire permettant, au terme d’une période d’épargne, de récupérer l’argent investi ou de bénéficier de conditions de prêt avantageuses. Lors de la période d’épargne, il produit des intérêts. À terme, l’épargnant peut bénéficier d’un taux d’intérêt préférentiel pour un prêt d’un montant maximal de 92 000 €, et d’une prime d’Etat (pour les PEL ouverts avant 2018).

Quel est le rendement d'un PEL ?

Le taux de rémunération du PEL est déterminé lors de l’ouverture du plan et est figé pour toute la durée du plan. Il était de 1 % pour les PEL ouverts entre juillet 2016 et décembre 2022 et est revalorisé à 2 % pour les PEL ouverts depuis le 1er janvier 2023.

Quel lien entre le taux de rémunération et le taux de prêt ?

Le taux de prêt est le taux d’emprunt, préférentiel, proposé à l’épargnant à l’issue de la phase d’épargne pour financer une acquisition immobilière. Il est figé à l’ouverture du plan et correspond au taux de rémunération du PEL, augmenté des frais financiers et frais de gestion. Quand le taux de rémunération du PEL augmente, il augmente aussi ! Pour les PEL ouverts en 2023, il est de 3,20 %. Il était de 2,20 % pour les PEL ouverts entre juillet 2016 et décembre 2022.

Clôturer son PEL pour en ouvrir un nouveau : bonne ou mauvaise idée ?

Clôturer votre PEL peut être pertinent si vous n’envisagez pas d’acquisition immobilière par emprunt et si vous avez ouvert votre PEL entre le 1er février 2016 et le 31 décembre 2017. Le taux de rémunération de votre PEL est alors de 1 % ou de 1,5 %. Cependant, clôturer PEL n’est pas avantageux dans le cas où vous envisagez une acquisition immobilière et que vous bénéficiez d’un taux de prêt, grâce à votre PEL, inférieur à 3,20 %. Vous perdriez le droit à un taux de prêt préférentiel ainsi que la prime d’Etat. Dans un contexte de forte hausse des taux d’intérêt, il peut être pertinent de le conserver !

Bon à savoir :

La fiscalité des intérêts perçus sur un plan d’épargne logement dépend elle aussi de l’année d’ouverture du plan :

- pour les plans ouverts avant 2018, les intérêts ne sont imposés qu’aux prélèvements sociaux (17,20 %) durant les 12 premières années du plan ;

- pour les plans ouverts depuis le 1er janvier 2018, les intérêts sont imposables aux prélèvements sociaux ainsi qu’à l’impôt sur le revenu dès la première année.

Pour rappel, on ne peut pas détenir plus d’un PEL, même au sein de différentes banques. Avant d’ouvrir un nouveau PEL vous devez clôturer le PEL que vous détenez déjà.

Si vous souhaitez en savoir davantage et étudier l’intérêt de la clôture de votre PEL pour en souscrire un nouveau, nous sommes à votre disposition.

Investir en ESG ? Pourquoi pas !

L’investissement ESG (Environnement, Social et Gouvernance) est un mode d’investissement qui privilégie les placements ayant des critères environnementaux, sociaux et de gouvernance, élevés.

Quelles sont les obligations de votre conseiller ?

Votre banquier et votre conseiller en gestion de patrimoine ayant le statut de conseiller financier (CIF) ont des nouvelles obligations réglementaires, depuis le 2 août 2022 et le 1er janvier 2023. Ils doivent déterminer vos préférences relatives aux investissements ESG. Ainsi, vous serez amené à remplir un profil ESG.

Votre conseiller doit alors prendre en compte, en plus de votre profil investisseur, vos préférences ESG pour vous conseiller des investissements ou des arbitrages.

Comment savoir si un fonds est ESG ?

Afin d’aider les investisseurs à repérer les investissements ESG, deux labels existent :

- le label ISR, attribué à des fonds, vise à vous garantir que la société de gestion prend réellement les critères ESG en compte pour sélectionner les actifs sur lesquels elle investit ;

- le label Greenfin est attribué à des fonds qui investissent dans huit secteurs d’éco-activité tels que :

- l’énergie (hors énergies fossiles et nucléaires) ;

- la gestion des déchets ;

- le contrôle de la pollution.

Comment choisir votre fonds ESG ?

Investir dans des fonds ESG vous permet non seulement de choisir des entreprises en accord avec vos valeurs, mais également d’investir dans des entreprises durables. De nombreux fonds ESG existent avec des approches d’investissement différentes, dont les principales sont :

- « best-in-class » : les fonds investissant dans les meilleures entreprises d’un secteur d’activité ;

- « best-in-universe » : les fonds investissant dans les entreprises les mieux notées sur les critères ESG dans tout secteur confondu ;

- fonds thématiques : les fonds investissant dans des entreprises présentes dans les secteurs d’activités liés au développement durable ;

- fonds à exclusion : les fonds excluant les entreprises qui ne répondent pas à des critères socio-environnementaux.

Comment investir sur des fonds ESG ?

Vous pouvez investir via un compte-titres ou votre PEA. Il est également possible d’investir via un contrat d’assurance-vie, contrat de capitalisation, PER ou encore PEE

Téléchargez la lettre patrimoniale PF & Associés Conseil du 1T2023 au format PDF :

Organiser - Valoriser - Pérenniser - Transmettre

Nous contacter :

Nous contacter :

Merci d'avoir contacté PF & Associés Conseil.

Nous reviendrons vers vous dans les meilleurs délais.

Veuillez réessayer plus tard.

Mentions légales

PF & Associés Conseils copyright® 2024